2015年《巴黎協議》為全球日益增長的綠色及可持續金融需求奠定基礎。雖然亞太地區起步較慢,但近年來已發生很大變化,因為機構投資者開始納入氣候投融資於其投資組合中。

隨著全球氣候暖化,與極端天氣事件相關的風險不斷增加。全球各地為減輕氣候變化風險對投資組合的影響而採取應對措施,導致可持續投資需求不斷增長。

與此同時,投資者與監管機構在推動企業發展方面亦發生顯著變化,不僅要求企業遵循環境、社會及管治(ESG)原則,更推動企業進入下一階段──綠色金融。由於綠色投資產品供不應求,投資者已開始將注意力轉向新市場──抵禦氣候變化的產品。

據彭博社分析,2018年全球保險公司受理的氣候相關財務損失達到破紀錄的1,600億美元。有鑑於此,包括中國人民銀行在內的至少34家央行要求採取更有效的國際措施,控制化石燃料的排放。

儘管控制碳排放有其必要,但若資產經理自化石燃料資產領域大量撤資,定必對全球市場造成嚴重影響。

為應對全球氣候變化而採取的政策,或會減低亞太區以至一帶一路各國對煤電的依賴。而中國內地以其於可再生能源範疇的領導優勢,亦可為可再生能源發展創造機遇。

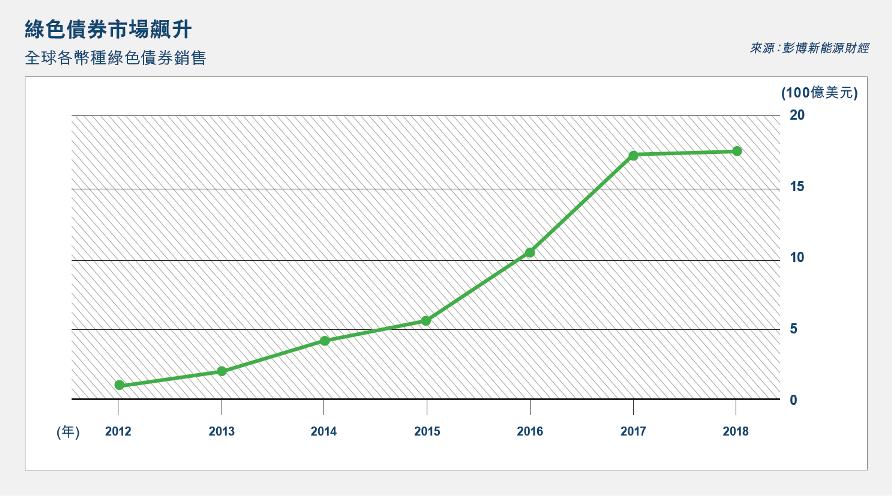

綠色債券市場飆升

隨著應對氣候變化成為全球性公共議題,投資者對綠色金融及可持續發展的興趣亦日益增強。

基本上,綠色投資旨在以對社會負責的方式保護環境或減少碳排放。綠色投資產品涵蓋證券、互惠基金、交易所買賣基金(ETF)、綠色貸款、綠色債券等。

例如,綠色債券的目的之一是鼓勵可持續發展或與氣候相關的項目發展,如污染管制、可持續農業、水體廢棄物管理等。

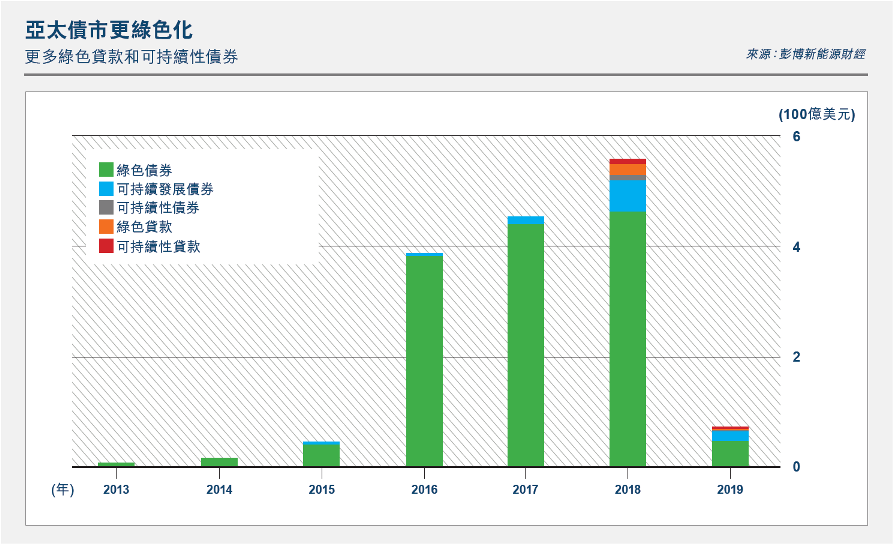

綠色債券(又稱氣候債券)在中國內地的增長驚人。自可再生能源企業新疆金風科技股份有限公司於2015年發行全球首批中資企業綠色債券以來,綠色金融的概念已被發行人與投資者普遍接受。香港交易所的資料顯示,2016年中國內地綠色債券發行總額達360億美元,2017年增至371億美元,2018年增至428億美元。

香港綠色債券

2015年中國內地發行商金風新能源(香港)投資有限公司在香港成功首發3億美元綠色債券,認購金額高達14億美元。自此香港綠色債券發行量亦以倍數增長。

根據香港金融管理局(香港金管局)的資料,2018年香港安排或發行的綠色債券總額達110億美元。其中近半發行人是地產公司、能源公司及大型企業,另有36%發行人是金融機構。

去年香港本地規模最大的綠色債券發行,是由歐洲投資銀行與香港金管局基建融資促進辦公室合作發行的氣候意識債券。該為期七年、發行金額達15億美元的債券,亦是在全球超國家市場發行金額最大的美元綠色債券之一。

香港發展成為亞洲綠色金融中心的努力顯然已見成效。連接中國內地與香港債券市場的「債券通」計劃,有效促進外國投資者參與在岸債券市場。在香港發行的綠色熊貓債券允許國際投資者進一步參與債券市場,亦有助擴闊綠色債券投資者基礎。

投資者日益相信他們非但不會因為投資綠色債券而犧牲收益,反而可能獲得等值甚至高於傳統債券的回報。因此香港的綠色金融市場及其綠色金融中心的地位,在未來只會愈見加強。